失われた30年の根本的な原因を探ってみます。

その引き金はどうも今から約40年前の1980年代のアメリカ経済の失敗にありそうです。

そのアメリカ経済失敗を挽回するために開催されたプラザ合意、そのプラザ合意を引き金に日本政府の失政によるバブルの発生、そしてバブルの崩壊、崩壊後の日本政府の更なるさまざまな失政。

日本政府のさまざまな失政と日本国内の諸問題がミックスして30年もの間不況から立ち上がれない現在の日本の姿があるように思えます。

今回は「1980年代のアメリカ経済の失敗」、「プラザ合意」、「バブル発生」について調べてみようと思います。

1.1980年代のアメリカ経済の失敗

- 背景としてオイルショックによる高インフレの後遺症

1973年の第4次中東戦争の影響で発生した第一次オイルショック、および1979年のイラン革命の影響による第二次オイルショックと、二回のオイルショックによる原油の供給量の縮小および原油価格の高騰により、日本やアメリカを含む西側諸国は高度のインフレに見舞われていました。 - 当時の世界経済の趨勢

当時アメリカのGDPは全世界GDPのうち35%を占めており、世界第1位でした、続く第2位の日本は12%、3位の西ドイツは5%でした。第2位と3位の国は第二次世界大戦敗戦国でした、共に脅威の復活です。アメリカはご存知の通り本土襲撃は受けず無傷でした。4位はフランス、5位はイギリスでした。中国は8位でした。

(参考までに2023年では全世界GDPに対しアメリカ:26%、中国:16%、ドイツ・日本:各4%、インド・イギリス・フランス:各3%となっています。)

2.アメリカのレーガン大統領のレーガノミクスによる大失敗

レーガン大統領 出典:ウィッキペディア

1981年に登場したレーガン大統領はレーガノミクスと題して以下の政策を推し進めていました。その結果が双子の赤字と言われる失敗を引き起こします。

a.軍事面では強いアメリカを志向し、これによる国防費の増大。

b.経済面ではそれまでのケインズ経済学による大きな政府から、アダム・スミスやフリードマン等の提唱する小さな政府への方針転換。つまり国の経済政策介入縮小、国民低負担低福祉社会化、大幅な減税です。

(参考。大きな政府:国の経済政策介入大、国民高負担高福祉国家・・税金は高いが、公共サービスは充実。経済に国が積極的に介入。公務員が多い。

小さな政府:国の経済政策介入小、国民低負担低福祉国家・・税金は安いが、公共サービスは充実していない。経済は自由競争。公務員は少ない。)

大幅な減税により、財政の大幅な赤字化と、減税による国民の購買力増大による大幅なインフレが発生しました。

このインフレを抑えるために金利を上昇させました。

しかし、この金利上昇に伴い各国からドル買いが殺到し、ドル高が引き起こされました。

このドル高によりアメリカからの輸出が激減、逆に輸入増大(特に日本および西ドイツから)となりました。

これによりアメリカ国内は景気の悪化、失業者の増大、高インフレを更に増長させました。

その結果、大幅な財政赤字と貿易赤字、所謂「双子の赤字」を抱え、その改善が必要になりました。

日本からの輸入増大に対し、日米貿易摩擦も発生していました。

3.プラザ合意

アメリカは貿易赤字解消のため、G5(アメリカ、日本、西ドイツ、フランス、イギリス)での会議を開き、ドル髙をドル安へ誘導することを日本、西ドイツ、フランス、イギリスにせまります。これがプラザ合意です。

最も主要な相手国は日本、当時は中曽根政権、大蔵大臣は竹下登でした。

中曽根 康弘 竹下登 出典:ウィッキペディア

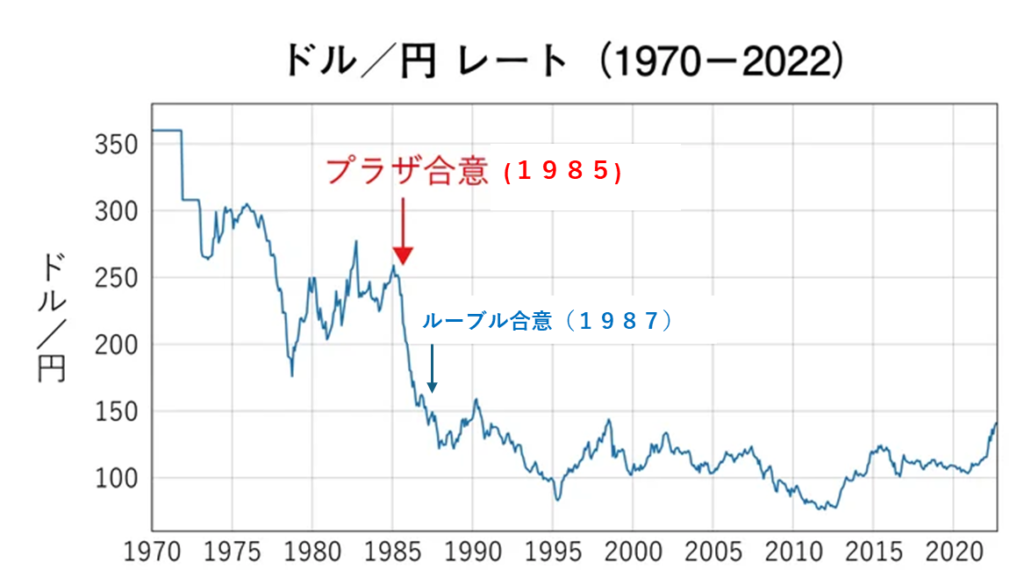

1985年9月にニューヨークのプラザホテルで開催されたプラザ合意で4か国はアメリカによりドル安誘導へ合意させられます。

アメリカの経済が危機的な状況になると、西側諸国への影響が大きくなるため、やむを得ず各国はドル安誘導に合意したと言われています。この会議は秘密裡に開催され、日本からは竹下登大蔵大臣が隠密的に出席しました。

竹下登がプラザ合意出席し帰国直後、後の総理大臣宮澤喜一はドル安誘導に対し、竹下登に面と向かって激怒したと言われています。

プラザホテル 出典:ウィッキペディア

具体的な方策としては各国が大規模な外国為替協調介入を行うことで、各国通貨を10~12%切り上げるというものでした。 しかし、日本では10~12%での歯止めがかからず、二年間で約50%も切り上がってしまいました。

行き過ぎた切り上げに対処するために1987年にパリのルーブル宮殿でG7(G5+イタリア、カナダ)によるルーブル合意がなされましたが、効果はありませんでした。

日本では円が1ドル240円から120円へと二年間で急激な円高ドル安とりました。

日本はたちまち輸出が滞り、不況になりました。これに対応するための日本政府の施策が後にバブルを引き起こします。

出典:Amebaブログ

4.バブル発生

プラザ合意の結果、日本では円が1ドル240円から120円へと二年間で急激な円高ドル安とりました。日本はたちまち輸出が滞り、不況になりました。

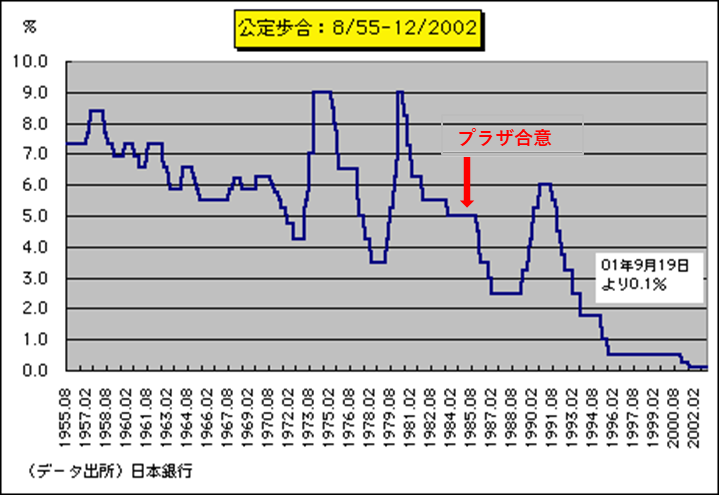

これに対し、政府は慌てて景気回復を目的として金利5%から2%台に引き下げる金融緩和策を実施しました。

一方、円高の対応策として製造業界では生産コストを低減させるために、生産拠点を労働コストの安いアジア、東南アジアへ移転する企業が続出しました。また、自動車産業では日米欧の貿易摩擦回避、輸送費削減、部品の現地調達率対応、販売拠点に近い開発と生産の為にアメリカや欧州にも開発・生産拠点の一部を移転しました。自動車業界は極めて多くの部品メーカと協業しており、多くの部品メーカも海外進出し現地生産を行うことになりました。

この各社の生産拠点の海外移転により、製造業界はコスト削減を主とした採算改善がなされ景気が良くなりました。

しかし、これは後に日本国内の産業空洞化として、国内の雇用の悪化、日本の特技であった生産技術の優位性の喪失、生産拠点が在った日本の地方都市の衰退などを引き起こします。

更に、円高ドル安は輸出とは逆の輸入に大きな経済効果をもたらしました。石油、石炭、鉄鉱石などの輸入原材料の大幅なコスト低減が遅れて実現され、製造業の業績が次第に重ねて景気が良くなりました。

ここからがバブルの発生です。先ほどの低金利化による銀行借り入れの容易化と、この製造業の著しい業績回復により製造業界の資金がダブつきます。

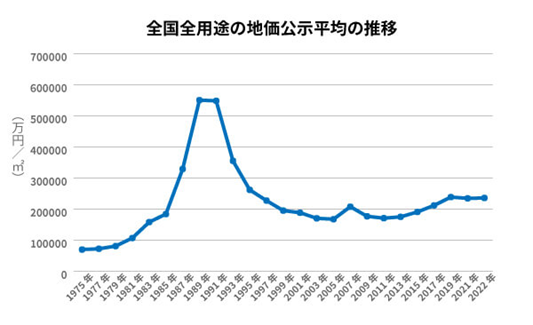

企業はこのダブついた資金の運用先として土地や株式への投資を始めました。

瞬く間に土地価格や株式の上昇が始まり、投資した企業の利益が益々増大し、従業員のボーナス等として支払われました。

懐が豊かになった個人も土地や株式の購入に走ります、不動産業界、建設業界、販売業界など多くに業界も巻き込まれました。

銀行業界も融資さえすればどんどんリターンが舞い込んでくるので、取引相手に頼み込んで融資を盛んに行うようになりました。世の中、金が余っており、その使い道を探している状態です。

土地価格、株価がどんどん上昇しました。上手く売り抜けた企業や人々は巨万の富を手に入れました。

これがバブルです。

当時を振り返って、1万円札がまるで千円札のようにどんどん使えたと多くの人々が語っています。

バブルは1986年(昭和61年)12月~1991年(平成3年)頃までの約5年間続きます。

出典:国土交通省

当時、銀行業界は「護送船団方式」と呼ばれ、もっとも営業成績の悪い銀行でも倒産しないように国により手厚く保護されていました。まさに重厚長大な経営で、貸付の主たる相手は企業でした。

景気が良くなり、企業の土地購入の他に個人による土地購入、住宅建設が盛んになり、個人の住宅ローンが増えました。個人の住宅ローンなどは夫々小口で手間がかかるため、銀行ではあまり取り扱わずに、各銀行が母体となり設立された「住宅金融専門会社」所謂「住専」に任されていきました。

住専は銀行ではないので、顧客からの預金は取り扱えず資金は親銀行から調達します。所謂ノンバンクの貸金業であり、サラ金と同じ部類です。但し、経営トップや上層部は銀行からの天下りや出向人事でした。

この土地に対する異常な投資加熱を冷却するために、時の海部総理大臣は「総量規制」を1990年(平成2年)3月に発動します。

これは銀行に対し、「不動産融資の伸び率は総融資の伸び率の範囲内にせよ。」というものでした、つまり「不動産融資ばかりするな!」ということです。しかし、これは銀行に対する指示で、住専は対象外になっていました。

当然、不動産融資を望む企業は融資をシャットアウトする銀行ではなく、住専に融資依頼を行うようになります。住専は元々個人の住宅ローンの審査しか出来ず、銀行のような企業の業績審査を行うノウハウや人手は殆どなく、極めて甘い審査でどんどん融資を行うようになりました。

所謂地上げ屋が暗躍したのはこの頃です。暴力団を背景に地主や住民を恫喝したり騙したりして土地を買い漁り、まとまった区画として大手デベロッパーなどに転売することが横行していました。

銀行や住専から融資を受けようとする顧客は通常は土地を担保に融資を依頼します。融資を行う側は担保の土地を市場土地価格の60~70%で担保として通常は評価を行いますが、当時は「土地は値下がりしない。」という土地神話が信じられており、融資を行う住専側も100~120%で評価しているケースもあったようです。

これではもし土地価格が下がった場合に、融資の返済が滞って、担保物件を取り押さえ売却しても、融資分をカバーできず、当然不良債権となります。

担保物件である甘い土地価格評価は住専ばかりでなく、一部の銀行でも行われていました。

このようにして「不良債権候補」が山のように膨れ上がりました。

一方、この土地や株取引加熱への対応として、政府は金利を3.75%から6%まで一挙に引き上げました。

バブル発生の道のりを整理すると以下のようになります。

(1)プラザ合意による円高。それによる不況発生。

(2)政府は慌てて、金利引き下げによる景気浮揚対策実施。

(3)企業は海外移転等自助努力により景気回復を果たす。

(4)円高により原材料輸入コストの低減による更なる景気浮揚実現。

(5)金利が低く、景気も良いので金余り状態になっている。

(6)企業は余った金を土地や株に際限なく投資。

(7)銀行、住専は儲かるので、いくらでも融資を行う。

(8)融資を行う際の担保も土地であり、「土地神話」により担保の評価が極端に甘く融資額に見合っていない。

(9)かくして、不良債権の山が出来上がる。(一説では総額100兆円と言われる、つまり日本政府の年間予算全額に匹敵。)

次回はバブル崩壊のです。

コメントを残す